La SCPI qui prend soin de votre épargne et de votre santé !

Conjuguez sens et objectif de performance, en investissant dans le développement d’un système de santé accessible à tous.

Conjuguez sens et objectif de performance, en investissant dans le développement d’un système de santé accessible à tous.

1 100 €

prix de souscription par part

1 012 €

valeur de retrait par part

1 069,23 €

valeur de reconstitution par part

4 mois

de délai de jouissance

Données au 30/09/25

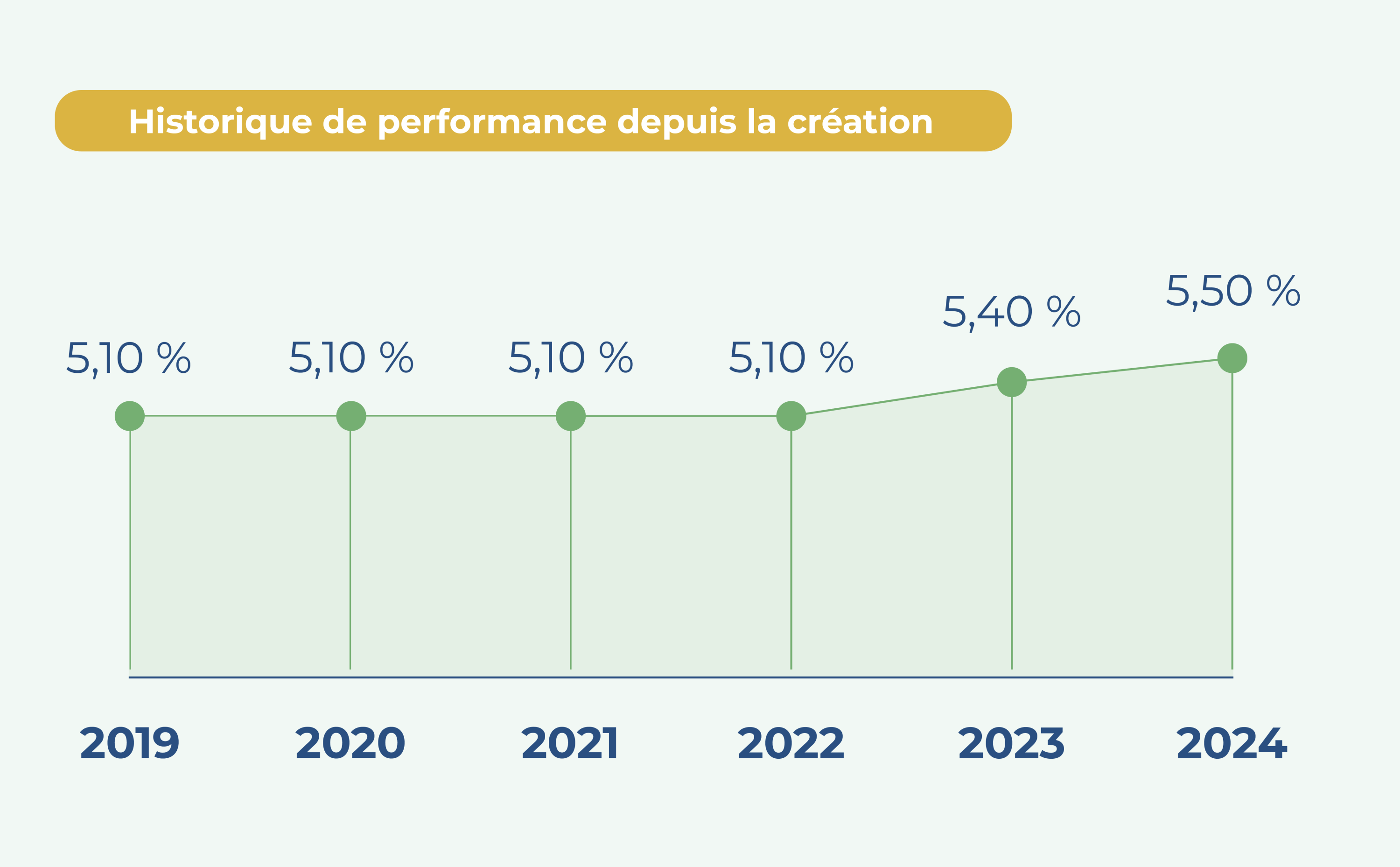

5,50 %1

taux de distribution 2024

5,50 %1

Performance Globale Annuelle1 au 30/09/25

4,70 %1

TRI2 depuis la création au 30/09/25 3

1Les performances passées ne préjugent pas des performances futures. Le taux de distribution est la division du dividende brut avant prélèvement libératoire et autre fiscalité payée par le fonds pour le compte de l’associé, versé au titre de l’année n par le prix de souscription au 1er janvier de l’année n. La performance globale annuelle correspond à la somme du taux de distribution de l’année n et la variation du prix de souscription, entre le 1er janvier de l’année n et le 1er janvier de l’année n+1, pour les SCPI à capital variable, selon la formule suivante : [Dividende brut de l’année n + (prix de souscription au 1er janvier de l’année n+1 – prix de souscription au 1er janvier de l’année n] / prix de souscription au 1er janvier de l’année n. 2Le TRI, taux de rendement interne, permet d’évaluer la performance passée du placement financier en SCPI. Il se calcule en prenant en compte : à l’entrée, le prix acquéreur ; sur la période, tous les revenus distribués ; à la sortie, la valeur de retrait constatée au terme de la période. 3La SCPI a été créé en octobre 2017.

Une stratégie axée sur des maisons médicales, centres de santé, lieux de traitement, soins et consultations etc., répartis en France et en Belgique.

23 actifs

79 locataires

97,08 % taux d’occupation financier (TOF)*

70% des actifs en France

30% des actifs en Belgique

Données au 30/09/25

*Taux d’occupation financier : montant consolidé de l’ensemble des loyers et des indemnités perçus au niveau des biens enlocation à un instant donné, divisé

par le total facturable de l’intégralité du patrimoine si celui-ci était totalement loué. Les investissements passés ne préjugent pas des investissements futurs.

Photos non-contractuelles

Votre investissement soutient des organismes engagés dans le secteur de la santé ! MAGELLIM REIM consacre une partie de ses frais de gestion à des organismes engagés dans le secteur de la santé, notamment :

L’Institut Vivalto Santé,

acteur majeur de l’hospitalisation en Europe pour la recherche clinique, l’innovation et la formation médicale.

L’investissement dans la SCPI offre également la possibilité de reverser une part de ses dividendes à des associations d’utilité publique permettant de bénéficier jusqu’à 66 % de réduction d’impôt1.

1Le traitement fiscal dépend de la situation individuelle et peut évoluer.

Dans cette interview, Guillaume Hilaire, Directeur Général Délégué au Développement, revient sur le positionnement et la raison d’être de la SCPI Foncière des Praticiens.

Une tribune qui met en avant l’utilité sociale et territoriale de l’investissement en immobilier de santé, le potentiel de résilience et de performance de cette classe d’actifs, et l’importance d’intégrer les praticiens au cœur des projets.

Olivier Ame, co-fondateur de France SCPI a souligné : « Foncière des Praticiens, un petit véhicule que j’aime beaucoup. Fait par des praticiens pour les praticiens. 5.50 % de performance. »

9,60 %TTC

Commission de souscription

10,20 %TTC

Commission de gestion annuelle

(du montant des produits locatifs HT encaissés et les produits financiers nets)

3,60 %TTC maximum

Commission d’acquisition et de cession sur les actifs immobiliers

(du prix d’acquisition HT ou de vente HT)

1,20 %TTC maximum

Commission de suivi et de pilotage de la réalisation des travaux (du montant des travaux réalisés)

360 €TTC

Frais de dossiers à la charge du vendeur, donateur ou ayant droit en cas de cessions transferts directs et mutations à titre gratuit

1,20 %TTC

Du montant total de la transaction dans le cas de cession de parts sur le marché secondaire

L’ensemble des frais est détaillé au chapitre 3 de la note d’information disponible dans la partie documentation.

La SCPI Foncière des Praticiens a reçu le visa SCPI n° 19-04 en date du 12 avril 2019. Le montant qu’il est raisonnable d’investir dans la SCPI dépend de votre patrimoine personnel, de votre horizon d’investissement et de votre souhait de prendre les risques spécifiques à un investissement immobilier. La SCPI est un placement immobilier qui s’inscrit sur le long terme. La durée de placement recommandée est comprise entre 8 et 12 ans.

SRI 3/7

Profil de risque

L’objectif de performance est lié à l’évolution des marchés immobiliers et financiers, notamment grâce à l’indexation des loyers. Même si l’immobilier représente souvent une valeur refuge, l’investissement est soumis à ces paramètres, ainsi qu’à l’évolution de la situation économique générale. Le capital et le rendement ne sont donc pas garantis.

Le rachat de parts est possible sous réserve que des demandes de souscription existent pour un montant au moins équivalent en contrepartie. C’est le mécanisme dit de « retrait-souscription ». Les modalités de retrait ou de cession de parts de SCPI étant liées à l’existence ou non d’une contrepartie, la société de gestion ne peut garantir le rachat de parts.

La SCPI Foncière des Praticiens pourrait recourir à l’endettement après l’avis préalable du Conseil de Surveillance et dans la limite d’un montant maximum fixé par l’Assemblée Générale, conformément à l’article 422-203 du Règlement Général de l’Autorité des Marchés Financiers.

Si le revenu des parts achetées à crédit n’est pas suffisant pour rembourser le crédit, ou en cas de baisse des prix lors de la vente des parts, le souscripteur devra payer la différence.

Tout évènement ou toute situation dans le domaine environnemental, social ou de la gouvernance qui, s’il survient, pourrait avoir un impact négatif réel ou potentiel sur la valeur de l’investissement. Les modalités de prise en compte du risque de durabilité et l’incidence probable sont précisés dans la note d’information du fonds.

La mesure et l’atteinte de ces objectifs sont subordonnées à la qualité et la complétude des données ESG collectées, au montant des dépenses d’investissement nécessaires pour atteindre ces objectifs et à l’engagement en matière ESG des différentes parties impliquées dans l’utilisation des immeubles, notamment les locataires et prestataires. Il existe ainsi un risque que ces objectifs ne soient pas atteints.

Contactez-nous !

Investir dans l’hôtellerie ultra-prime

Investir dans l’hôtellerie ultra-prime